外国税額控除の申告、これもやっておくべきです。

海外ETFなどが流行りだしているので、その配当金などが出るケースがあるからです。

さあ、頑張っていきましょう。

この記事の前提の人(私の場合)

ます、外国税額控除とは、国税庁のページを見て理解できる人がいればいいね。

外国で得た所得は、外国でまず税金がかかって、さらに日本でも税金がかかっています。

この控除申告をすると、日本でかかった税金が戻ってくるという仕組みです。

色々なパターンがあるので、自分の立場に当てはまる部分だけ紹介しますね。

【外国税額控除を行った方が良い人】

・外国の株式を購入していて配当をもらっている人

これって、税務署が自動計算して還付してくれても良いと思うのですが・・

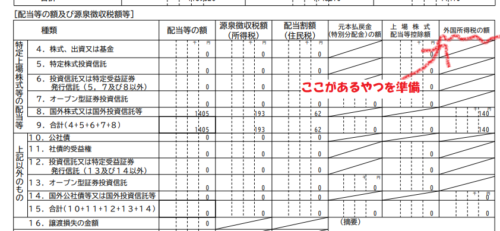

準備するものは、配当控除と同じく年間取引報告書

まずは証券会社の年間取引報告書を準備しましょう。

外国所得税の額が表示されているはずです。

ここの金額が外国で徴収されている税額ですので、日本と外国と二重課税されているので取り戻しましょう!

実際にやった内容 確定申告作成コーナーで外国税額控除等の入力

1.年末調整済みのデータ+ふるさと納税+配当控除まで、前回作成しているので読み込みます。

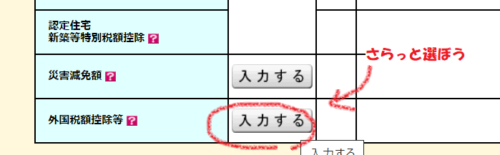

2.「外国税額控除等」を選びます。

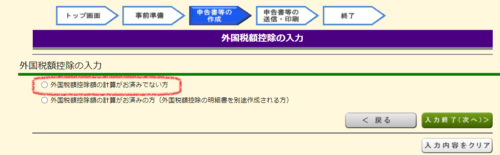

3.初心者はもちろん計算などできていないため「外国税額控除額の計算がお済みでない方」を選びます。

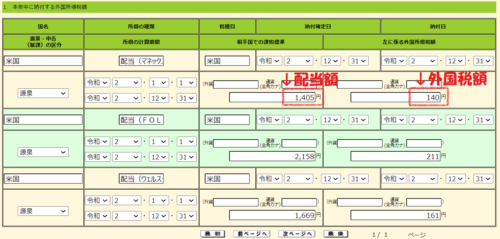

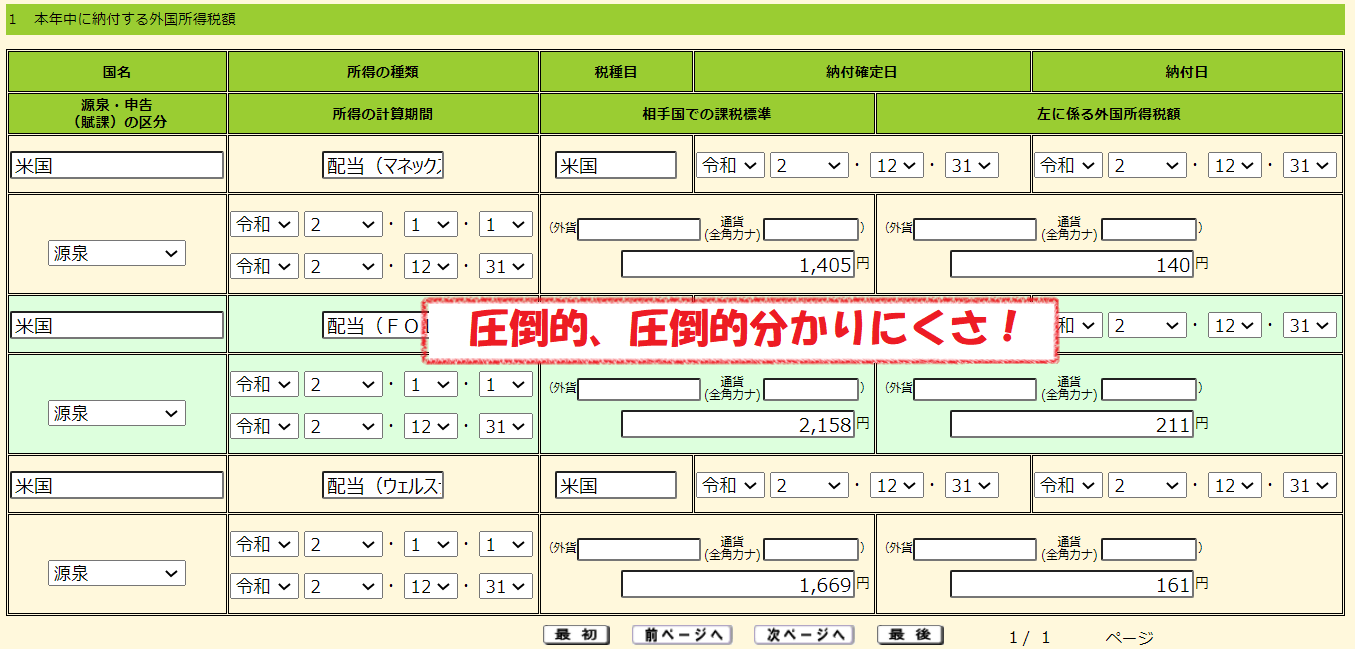

4.本年中に納付する外国所得税額を入力します。

各証券会社の年間取引報告書の「国外の配当額」と「外国税額」をここに入力します。

そして、他の項目も埋めます。 だが埋め方が分かりません…サンプルもなし。

圧倒的分かりにくさ!

こういう時は他のブログ記事などを確認して、どのように記入されているかをチェックです。

こちらの内容がわかりやすかったです↓

「各証券会社から税務署に報告書が行っているので、ある程度適当に書いてもOK」みたいな説明もあり親切ですね。

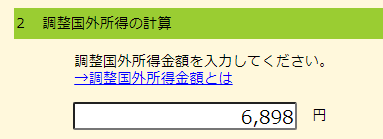

5.調整国外所得金額を入力します。

これも説明の分かりにくさが際立っています。一言で言うと、外国で得た利益のことです。

私のような日本で働くサラリーマンは、外国で利益を得るなんて海外株式の配当くらいです。「国外の配当額」を合計して入れましょう。

6.あとはポチポチ進めていくと、外国税額控除等の欄に金額が入ります。

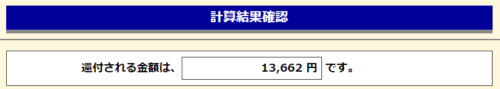

還付金の額も見ておきましょう。

次へ、次へと進むと還付金の金額が表示されます。

前回までで、13,449円くらいだったので、+200円くらいの還付金のようですね。

海外株式への投資を本格的に始めたばかりなので、今年はこのくらいでしょう。

来年以降も忘れずに申告します。

まとめ

1.外国税額控除の申告は、海外の株式などで配当利益を得ている人はやったほうがいいです。

2.申告の書き方&説明は圧倒的分かりにくさ、乗り越えましょう。

各証券会社から税務署には情報は連携されている(はず)なので、些細な間違いは気にしなくてOKのようです。間違ってっぞ!と税務署から連絡が来たら来たでご報告します…。

コメント